原标题:5年相差200%!同样是做中低频,为什么公募指增干不过私募?

厂长提醒:本文内容仅对合格投资人开放!

私募基金的合格投资者,是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元,并且符合这些相关标准的单位和个人:

(一)净资产不低于1000万元的单位;

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。

说明下,金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。最后,私募基金风险大,文章内容仅供参考交流,不构成投资建议哦~

厂长的话

今年百亿量化私募已经扩充到了13家,这其中绝大部分为高频,且都有自己的指增产品线。但由于高频量价策略容量有限,不少量化私募也在开发基本面因子。这让不少投资人转而思考如果私募也用基本面因子为主,很多高频策略转向了中低频。想想私募管理费高,还有后端carry,如果都是做中低频,是不是选公募更好呢?我们用数据说话。

公募、私募指增产品的策略区别

公募指数增强产品以基本面量化的方法居多,而私募更多则是业绩导向,以高频量价策略者居多。

在散户居多的A股市场,高频量价策略如鱼得水,所以业绩往往都超基本面策略为主的公募很多。

但目前头部高频量化私募规模越来越大,不少投资者开始担忧策略容量问题,未来能否持续做出超额也是大家一直关注的点之一。

就因为这样,不少投资者也在考虑公募指增,基本面量化为主,换手率较低,容量也会大很多。

不过中低频策略做的好的量化私募可不同意这种说法,因为他们自己的基本面因子占比也不小,还能结合部分高频的量价因子,整体策略容量也不小。

也有朋友向厂长反映,如果考虑到私募特有的业绩提成问题,那么私募的到手收益很可能跑不赢公募基金。

本着实事求是、认真负责的态度,厂长今天挟一众数据而来,“旧事重提”,好好讲讲投资指数增强产品的种种细节和门道。

中低频量化VS公募指增

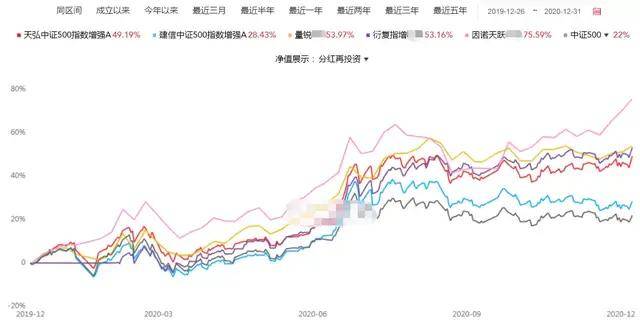

如果用高频量化对比确实有点欺负人的意思,所以这次厂长也找了三家头部的中低频私募一起做对比,分别是金戈量锐、衍复以及因诺。

这次挑出来的两只公募指增产品也是同系列里做的比较好的,运行时间都超5年,天弘中证500指数增强目前8个多亿规模,而建信中证500指数增强规模超40亿。

单从去年一年的维度来看,考虑到私募指增要扣除20%的业绩报酬,其实这两只公募的业绩表现并不比这几家中低频的私募差,不过因诺指增500超额去年做到了50%以上确实有点厉害。

我们再把时间线拉到接近4年的一个维度,大家就会发现差距是越拉越大,以至于覆盖掉业绩提成的问题。总的来说私募和公募的指增画风截然不同,几乎就是两个世界。

即便是中低频策略为主,超额来源部分是基本面因子,头部量化指增依然碾压优质公募指增。

而且收益只是一部分,咱们还是来具体看看回撤,天弘中证500指数增强最大回撤达到39.43%,建信中证500指数增强的最大回撤更加夸张,达到51.32%。

中低频私募这边,因诺最大回撤为30.05%,金戈量锐是23.15%,衍复因为成立时间相对较短,最大回撤仅为11.37%。

公募基金大多也没有封闭期,所以基金持有人遇到的问题可能是波动太大拿不住,而不是收益不及预期。

公募指增收益和回撤双双大幅落后其实也有着不少客观原因。

首先公募指增在跟踪指数的仓位上有着明确的限制,一般80%的仓位都得跟踪指数,且跟踪误差会控制在5%以内。

公募指增大部分都是用基本面因子来搭建模型,因子更换频率较低,同时年换手率也较低,通常只有几倍。

虽然中低频私募,例如金戈量锐,超额来源的30%是基本面因子,但他们仍然会有60%的超额来源是量价因子,因此,换手率较低的私募指数增强产品,年换手也有20倍左右,远高于同策略的公募产品。厂长接触多的一些中低频私募,其实换手率也是很高了,50到70倍。

还有一个原因是公募即便是做增强收益,也大部分会限定在跟踪的指数里,相比之下,量化私募没有限制,第一没有要求一定要多少仓位跟踪指数,增强收益部分还可以通过全市场选股来达到。

厂长这边了解到,很多头部量化私募跟踪指数的仓位基本在5成以下,自由度非常高,在中证500和中证1000的产品里也会适当做些风格暴露去博取更高的超额收益。

主要是这两个指数里的中小盘股多,波动大,韭菜多,高频量价策略“收割”起来,基本就是EASY模式。

而在大盘股聚集的沪深300、上证50等指数增强产品里,由于波动较小,所以超额相对会难做点,这个时候公募的指增产品相对劣势会小点,当然拉长时间线来看,差距可能还是会越来越大。

不过公、私募产品的投资需求不同,其对位的客户群体也不同,没有必要厚此薄彼。

具体而言,公募指增适合资金量不高、投资期限相对灵活的中短期投资者,在长期投资上还需辅以定投这样的“额外策略”。

而私募指增的面向人群更为专业,它们能牺牲更多的流动性,从而换取更好的长期回报。返回搜狐,查看更多

责任编辑: